Этапы торгов в конкурсном производстве Действия организатора торгов (включая конкурсного управляющего) в отношении имущества

Расчет процентов по правилам статьи 395 ГК РФ Постоянная ссылка на расчет: http://395gk.ru Информация,

Почему кредитная история плохая Негативная информация о заемщике может стать причиной отказа в кредитах

Порядок проведения торгов при банкротстве Имущество должника продается на торгах, которые, как правило,

Федеральный закон «О несостоятельности (банкротстве)» (127-ФЗ) 2021, 2020 Юридическая грамотность населения выросла, и банкротство

Загадки про одежду | — Сказочник №13 Загадки про одежду с ответами для детей

Банкротство – что это Термин «банкротство» произошел от итальянского banca rotta («сломанная скамья»). В

Какое предприятие можно считать банкротом Формальные признаки банкротства представлены в Законе РФ «О несостоятельности».

Завершённые судебные дела Определение термина «банкротство» Банкротство, или неплатежеспособность (англ. » bankruptcy») – это

Какое предприятие можно считать банкротом Формальные признаки банкротства представлены в Законе РФ «О несостоятельности».

Банкротство муниципального предприятия Данный тип предприятий управляется единоличным руководителем, который устанавливается собственником. Все вопросы

Может ли банк списать долг по автокредиту? Заёмщики, которые столкнулись с большими финансовыми проблемами,

Кому может понадобиться информация из списка Изначально необходимо обращать внимание на то, что в

Что такое исполнительное производство при банкротстве? Исполнительное производство – это специальная процедура по принудительному

Регулировка деятельности страховых компаний В последнее время отмечается тенденция участившегося сокращения страховых организаций на

Кто может подать иск о несостоятельности юрлица? В соответствии со ст. 224 АПК РФ

За чей счет банкротство? Как правило, банкротство — процедура долгая. Результаты — не всегда

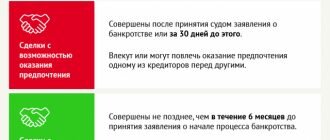

Оспаривание сделок физического лица при банкротстве Подозрительные сделки2. Сделки с предпочтениемОсобенности оспаривания сделок в

Может ли пенсионер объявить себя банкротом? Государство не предусмотрело каких-либо особых правил для банкротства

Кого интересует информация? Информация о банкротстве нужна потенциальным партнерам и многотысячному штабу сотрудников обанкроченной